こんにちは、オンラインにて子育てファミリーの家計相談をおこなっている塙です。

子育て世代のご相談の多くは、教育資金のことや、それにともなう子育て資金や生活費のことなどです。

大事なお子様の教育資金ですが、ご夫婦の老後資金について考えておくことも大切なことです。

自助努力をしなさい、しないとまずいとしきりに言われていますが、コツコツと普通預金に預金をすることだけで大丈夫でしょうか。

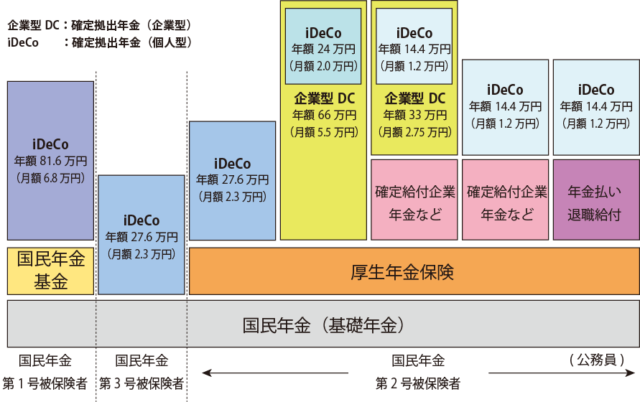

老後資金を増やすために、検討したいのが、iDeCo(個人型確定拠出年金)です。

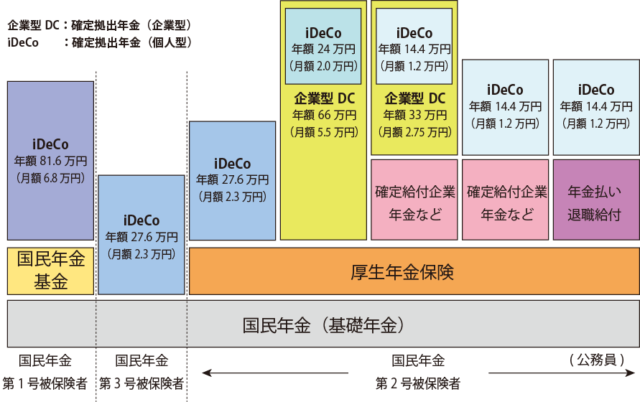

iDeCoは、国が用意した制度で、日本在住の20歳以上60歳未満の人なら原則、誰でも加入ができます。

毎月、一定額を「掛け金」として特定の金融商品(投資信託、定期預金、保険)を購入し、積み立てていく仕組みです。

iDeCoは、年間で支払った掛け金の総額が、その年の「所得」から引かれ、所得にかかる税金が安くなります。

会社員の方は、毎月のお給料から住民税、所得税を支払っています。最終的な税額は、年末調整、確定申告で決定します。年末調整で戻ってきたお金をそのままおこずかいにしている旦那さんの話も良く耳にします。

年末調整では、お金が戻ってくるケースがほとんどかと思います。というのも、税金は多めに取られていることがほとんどだからです。

iDeCoは掛け金がすべて、所得控除の対象です。

例えば年収400万円、30歳で毎月1万円積み立てた場合、年間で1万8千円の優遇を受けることができます。

iDeCo公式サイト かんたん税制優遇シュミレーションより

https://www.ideco-koushiki.jp/simulation/

またiDeCoは運用益に対して非課税です。投資信託や預金利息は約20%の税金がかかります。それに対してiDeCoは利益に対して非課税です。長期的な時間に比例して利益が大きくなった場合、非課税であることは大きなメリットです。

iDeCoの商品は、リスクが少ない元本確保型の定期預金、保険と元本が確保されない投資信託があります。運用商品になれない方や、リスクをとることが嫌な方は、元本確保型を選択されているかと思います。

投資信託は、基準価額が変動する商品なので、増やせる可能性がありますが、一方で元本割れのリスクがあります。

ただし、積み立てという方法ならば、こうしたリスクを軽減することができます。積み立ては、毎月一定額で商品を買い足していき、商品の基準価額が下がったときは、同じ金額で購入できる口数を増やし、逆に基準価額が上がったときは、購入する口数を少なくする方法です。お得なときにはたくさん買い、高いときは少なく買う。これを繰り返すことで1口当たりの平均購入金額を下げ、元本割れのリスクも小さくします。

Copyright (c) Akira Sugiyama all rights reserved

(バームスコーポレーション有限会社作成)

iDeCoで気を付けたいことは、60歳までは積み立てたお金の引き出しが自由にできないことです。引き出しが気軽にできないので、老後のために貯めることが可能ですが、不測の事態がおこったとき、お金が今必要だから、ひきだしたい!ということができません。掛け金は自分の家計で無理のない金額で設定しましょう。

iDeCoで運用したお金の受け取り方法は、以下の3つです。

- 一括で受け取る(一時金)

- 年金で受け取る

- 一括と年金の併用で受け取る

一括で受け取る場合は退職所得控除、年金で受け取る場合は公的年金等控除の優遇があります。併用で受け取る場合は両方の控除が使えます。

退職所得控除は、勤続年数に応じた金額が給付額から控除できることです。

課税対象になる退職金の金額の計算は、次のように行います。

(収入金額(源泉徴収前の金額)−退職所得控除額)×1/2=課税対象になる退職金の金額

<控除額>

勤続年数20年以下の場合 40万円×勤続年数 この額が80万円に満たない場合は80万円

勤続年数20年超の場合 800万円 + 70万円 ×(勤続年数 – 20年)

年金を受給する場合、年金は所得税法上雑所得として課税対象ですが、公的年金及び一定の企業年金(厚生年金基金、確定給付企業年金、企業型確定拠出年金)等については年齢及び年金額に応じた額が所得から控除されることとなっています。これが公的年金等控除です。

◇公的年金等に係る雑所得の速算表 (国税庁HPより)

| |

公的年金等の収入金額 |

公的年金等に係る雑所得の金額 |

| 65歳未満の方 |

60万円以下 |

0円 |

| 60万円超130万円未満 |

収入金額ー60万円 |

| 130万円以上410万円未満 |

収入金額×0.75 ー27万5千円 |

| 410万円以上770万円未満 |

収入金額×0.85 ー68万5千円 |

| 770万円以上1,000万円未満 |

収入金額×0.95 ー145万5千円 |

| 1,000万円以上 |

収入金額ー195万5千円 |

| 65歳以上の方 |

110万円以下 |

0円 |

| 110万円超330万円未満 |

収入金額ー110万円 |

| 330万円以上410万円未満 |

収入金額×0.75 ー27万5千円 |

| 410万円以上770万円未満 |

収入金額×0.85 ー68万5千円 |

| 770万円以上1,000万円未満 |

収入金額×0.95 ー145万5千円 |

| 1,000万円以上 |

収入金額ー195万5千円 |

注1:令和2年分の所得税については、65歳未満の方とは昭和31年1月2日以後に生まれた方、65歳以上の方とは昭和31年1月1日以前に生まれた方になります。

注2:公的年金等に係る雑所得以外の所得金額が1,000万円以下である場合の表です。

iDeCoを正しく理解し上手に活用して、老後資金を貯めましょう。

塙

株式会社Switppyでは、家計管理や保険についてのお金の話をメルマガにて配信させていただいております。是非メルマガのご登録をいただければ幸いです。ご登録をいただくと、『みっちゃん家隠れ赤字脱出作戦』(PDF)と家計管理ができる家計のCF表(Excel)をプレゼントいたします。CF表は、バームスコーポレーション有限会社さま作成のものです。CF表をご利用いただける環境はパソコンのみとなっております。iPad等では、現在ご利用ができないことをご了承ください。ご希望される方は、下記の登録フォームよりご登録をお願いいたします。

あなたの家計は隠れ赤字の心配はないですか?ご登録は下記の登録フォームよりお願いいたします。