オンラインにて子育てファミリーの家計相談をおこなっている 塙 です。

日中は、半袖で過ごせるくらいの陽気になってきましたね。

そして、ゴールデンウイークですね!

コロナ禍でむかえるゴールデンウイークですが、今年は、旅行に行かれるという方も多くいらっしゃるようです。

早く、安心して旅行ができるようになってほしいですね。

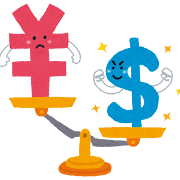

最近よく「悪い円安」という言葉を、ニュースなどで耳にすると思います。

あちらこちらで議論も飛び交っています。

円高、円安は、日本円を外国のお金と比べるときに使われます。

外貨に対して円の価値が上がっている状態を円高といいます。

その反対に価値が下がっている状態を円安といいます。

円高は、日本円の価値が上がり、相対的に外国通貨の価値が下がります。

海外旅行に行く前に日本円を旅行先の通貨に両替します。その海外通貨に対して日本円が高いか安いかということが円高、円安の意味です。

円安とは、円の価値が下がることです。

あまりよくないことばかりが議論されていますが、輸出国である日本にとっては悪いことばかりではありません。

例えば200万円の日本車は、1ドル=100円のときはアメリカで2万ドルです。しかし、これが1ドル=200円になれば半額の1万ドルになります。

円安になると、日本製品が購入しやすくなり、他の競争相手に勝てるということです。

円安のときには円高のときより、海外にものを売りやすくなります。

日本の自動車メーカーなど輸出企業は、売り上げが上がりやすくなります。

業績がよくなれば、賃金アップにつながり、景気もよくなります。

円安は、輸入には不利です。円高のときには安かった輸入品も円安になると高くなってしまうからです。

このため、家計費に直接、影響がでてしまいます。

円安

1ドル=100円だったものが、1ドル110円に。

今までは100円で買えたものが、110円になったので、同じドルを買うのに以前より、多くの円が必要になります。円の価値が下がった。円が安くなった。

円高

1ドル=100円だったものが、1ドル=90円に。

今まで100円で買っていたものが、90円で買えるようになった。

円の価値が上がった。円が高くなった。

円高の場合、輸入品も日本円に対して価格が下がり買いやすくなります。

海外旅行の現地での買い物、ネットでの買い物で輸入品を安く購入できます。

農林水産省が発表した、2020年度のカロリーベースの日本の食料自給率は、前年度から0.38ポイント減少して37%です。

農林水産省 https://www.maff.go.jp/j/zyukyu/zikyu_ritu/012.html

日本は、資源が少なく、エネルギーや食品のほとんどを輸入に頼っています。

円高なら、原油やガソリンの価格が下がります。その結果、企業の経営にもよい経済効果を与えます。

円高になると、日本からの輸出品の価格は上がります。

日本企業の商品は高くなり、競争では不利になってしまいます。

外貨預金は円に換算した残高が下がってしまいます。

私たちの生活の多くのものは、輸入品に頼っています。

そのため、円安になると全体的に物価が上がり、円高だと物価が下がります。

円安で物価が上昇するということは、インフレが起きているのと同じです。

インフレのときは、何もしないとお金の価値が相対的に下がってしまいます。

お金の価値を維持するためには、インフレ率以上の投資利回りが必要とされています。

インフレとは

私たちが買い物する日用品やサービスの値段が上がることをインフレと言います。

インフレとはインフレーションの略です。インフレには、良いインフレと悪いインフレがあります。

良いインフレ

企業が販売価格の上昇で儲かる。

社員の給料が増える。

消費者は物価上昇による生活費の増加を給料アップで補う。

もっと商品を買うようになる。

商品が良く売れて企業が儲かる。

というふうなサイクルで景気は良くなります。

景気の拡大をともなうインフレは良いインフレです。

悪いインフレ

商品の仕入れ価格が上昇しているが、商品価格に上乗せが上手くできない。

企業の業績が悪くなる。

賃金を上げられない。

身の回りの商品が値上がりし、家計を圧迫する。

インフレと逆のサイクルはデフレと言います。

デフレとはデフレーションの略で、私たちが普段買っている日用品やサービスの値段が全体的に下がる現象です。

つまり、物に対して、貨幣の価値が上がっていく状態を指します。

デフレとは

商品が売れず不景気になる。

企業の業績が悪化する。

従業員の給与が減ったり、リストラにより失業者が増えたりします。

所得が減るため、消費を控えるようになる。

いい経済サイクルは、インフレが望ましいと言われています。

しかし、急激なモノやサービスの値段の上昇に賃金上昇が比例しないと生活に必要な買い物もできなくなるおそれがあります。

経済の景気を回復させるためには、物価上昇率が2%程度の緩やかなインフレ状態になるのが理想的と言われています。

賃金が2%上昇するのは難しいように感じますが。

理想は、物価上昇により企業業績が良くなり、従業員の賃金が上がり、消費も活性化することですね。

インフレと円安の関係

インフレが進むと、為替は円安に動きやすくなります。

インフレになってモノの値段が上がると、相対的にお金の価値が下がります。

同じものを買うために、今までよりたくさんのお金を払うので、円の価値は下がっているといえます。円の価値が下がると、円と外貨を交換するときの為替レートも円の価値が下がるため、円安の原因になります。

円安が、インフレを招くこともあります。

円安になると、海外では日本の製品が安くなり買いやすくなります。日本では、海外に輸出をする自動車メーカーなどが、経済的に大きな割合を占めています。輸出が増えて企業の業績があがると景気が良くなります。景気がよくなると、賃金アップにつながり、商品がよく売れてインフレにつながります。

日本国内のことだけではなく、世界では様々なことがおこっています。

直接、生活に影響していないように思われることでも、大なり小なりと影響はでてきます。また原材料の高騰や為替相場などは、私たちの生活に大きく影響します。

食品や生活必需品の値上げは、家計のバランスをくずすきっかけになります。

普段から、家計管理をされている方は、予算管理をしっかりおこなっています。どこかの支出が上がってしまう分を、他の支出を抑えるなどして、収支バランスを保つことを行っています。

食品も、電気ガスも必要不可欠なものです、

今まで通りに必要だから、欲しいものだからと消費を続けてしまうと、赤字家計になってしまいます。

また資源にも限りがあります。

食費は、健康にも関わることなので、無理な節約はよくありません。今までは、献立を考えて、そのための材料を購入していていたのを、適正価格に近い材料を購入してから、献立を考えるということも必要です。

また、食費や嗜好品の支出を抑えることが難しい場合は、家計の他の支出で抑えることを検討しましょう。

塙

株式会社Switppyでは、家計管理や保険についてのお金の話をメルマガにて配信させていただいております。是非メルマガのご登録をいただければ幸いです。ご登録をいただくと、『みっちゃん家隠れ赤字脱出作戦』(PDF)と家計管理ができる家計簿(Excel)をプレゼントいたします。家計簿は、バームスコーポレーション有限会社さま作成のものです。家計簿をご利用いただける環境はパソコンのみとなっております。iPad等では、現在ご利用ができないことをご了承ください。ご希望される方は、下記の登録フォームよりご登録をお願いいたします。

あなたの家計は隠れ赤字の心配はないですか?ご登録は下記の登録フォームよりお願いいたします。